来源:半导体行业观察

日期:2022-07-20

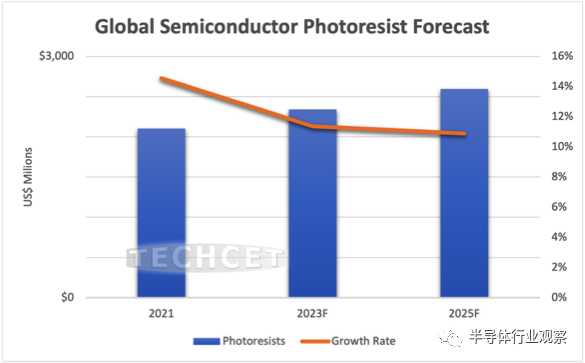

近日,提供商业和技术信息的电子材料咨询公司TECHCET宣布了半导体相关光刻胶市场的最新展望。他们预计,该市场2022年收入将增长7.5%,达到近23亿美元。正如TECHCET新发布的那样,预计2021年至2026年间,光刻胶市场的复合年增长率为5.9%,其中增长最快的产品是EUV和KrF型光刻胶材料。

“由于设备技术的进步和层数的增加,光刻材料市场健康且不断增长,预计将保持上升趋势,”Techcet营销研究高级总监Dan Tracy博士说。特别是EUV光刻胶已经稳固地“到来”,现在正被多家芯片制造商正式用于大批量芯片制造。随着新逻辑节点的不断推出,EUV光刻胶将快速增长;先进的DRAM通过EUV进入生产,尤其是随着更多的ASML光刻机被投入生产。

由于近期芯片供应的限制,用于“旧技术”(I-line、G-line和KrF)的光刻胶预计将激增。KrF 光刻胶继续增长,尤其是随着3D闪存设备生产和层数的增长。ArF和ArFi 都使用类似的聚合物/溶剂平台,利用水性显影剂(0.263N 四甲基氢氧化铵-TMAH),它们的需求受到多图案应用的驱动。

在韩国、中国台湾和中国大陆,光刻胶生产的本土化是一个反复出现的主题,这些材料的国内制造正在增长。与其他材料一样,影响光刻胶市场的近期问题是通货膨胀、供应链中断和地缘政治事件。所有这些都促成了今年的价格上涨和产品供应,预计这种情况将持续到2023年。

同样重要的是要注意,在韩国和中国等地出现的新供应商可能会导致光刻胶市场格局的动态调整。这些新供应商受益于各自国家/地区的政府和芯片制造商的支持。

南大一份公告,揭露国产光刻胶的“难”

近日,南大光电发布了几份公告,就公司发布债券的相关问询向深圳证券交易所回复。在这些回复中,除了深入解读证券交易所关注的半导体先进制程用前驱体产品产业化项目、高纯磷烷、砷烷扩产及砷烷技改项目、电子级三氟化氮项目的相关问题外,还谈及了公司之前募资所专注的光刻胶项目。

从这个回答,我们可以看到国产光刻胶的“难”。

首先在关键设备采购方面,南大光电表示,实现14-90nm制程芯片用光刻胶产业化是前次募投光刻胶的主要任务和目标。而缺陷检测设备系28nm以下制程芯片用光刻胶制备所必需的设备。事实上,公司已和美国供应商确立合作意愿,但目前交货周期需要延长,具体交付时间尚存不确定性,且该设备在当时环境下确实需要依赖进口。

“缺陷检测设备的缺失给28nm以下制程芯片用光刻胶产品产业化带来困难,进而影响了整体募投项目实施进度。”南大光电方面强调。

他们同时指出,公司曾尝试采取委托外包方式解决这一问题。但28nm以下制程芯片用光刻胶若采用委外检测,则会导致参数性能的较大不确定性,自主控制和调试难度较高,且由于目前国内28nm以下制程用光刻胶缺陷检测设备主要集中在下游客户处,因此检测成本也将难以有效控制,故不做首选方案。

南大同时也在积极考虑切换其他供应渠道。通过不同渠道对比,公司了解到目前已有国产设备正在测试且即将实现商用。出于使用指导、设备维护、维修便捷等因素,公司正在评估和考虑选择国产设备供应。

南大光电在公告中表示,光刻胶项目所需的光刻车间已建成,本次募投项目所需的主要先进光刻设备,如ASML浸没式光刻机、CD-SEM(特征尺寸测量用扫描电子显微镜)、涂胶显影一体机等已经完成安装并投入使用。已经生产出多款样品发往下游客户验证,已具备了ArF光刻胶及配套材料产业化的基本条件。

在问到“有关客户验证需求变化、公司实际经营情况”的相关问题时。南大回应道,因客观市场和公司经营情况发生的变化,目前实际情况与2021年募资时回复材料内容披露的情况存在部分差异。

一方面,由于进口原材料供应受到国际贸易影响,下游集成电路客户验证需求和验证标准都发生了变化;同时,光刻胶规格不符、质量不稳定会导致芯片产品良率的大幅下降,因此各晶圆厂对光刻胶替换所持的谨慎态度,综合导致部分产品验证进度放缓,虽然部分制程产品产线基本建设完毕,但产品验证完成后产量才能逐步爬坡。且由于公司主要晶圆厂客户验证标准变化,在批次产品稳定性上需要投入更多精力。

南大光电进一步解析说,公司前次募投拟产业化的193nm ArF 光刻胶产品目前仍然需要经过较长时间的客户验证,才能达到可批量生产的相对成熟状态。且由于下游需求的差异性和复杂性,发行人目前送验的产品种类也无法完全覆盖下游不同客户的不同工艺、不同环节的用胶需求。因此,即使发行人目前主打的ArF光刻胶细分产品种类产业化推进顺利,仍然面临来自进口企业及其他国产供应商的市场竞争压力。

目前,国内比较成熟的晶圆厂在验证国产光刻胶时大多采用“替代型验证”,即要求国产产品在光刻,刻蚀,OPC修正等性能方面同Fab 厂现在使用的光刻胶能够完全匹配,高端制程误差要求在+/- 2nm范围内,以满足其现有产线、工艺的要求,减少其调试成本。同时,因使用芯片制程、用途不同,即便同为193nm ArF 光刻胶,不同客户的不同产线、工艺等也会对参数要求大不相同,对应光刻胶产品的配方就会有所区别。

例如线条层由于线条宽窄、布线规模、线条间距等不同,对光刻胶的需求均不一样;Hole孔柱用光刻胶因孔型大小不同也对参数有特别规定;金属布线层在Fab端从图片到出品,需要经过多遍以上全生产过程,每遍所要求的参数也有不同。此外,存储芯片、逻辑芯片等不同芯片类型对光刻胶的验证要求也存在差异。

因此,公司ArF光刻胶产品除需要除针对不同客户需求开展产品验证外,又由于上述不同工艺、不同环节所产生的不同使用需求,即使针对同一客户也需要多款产品同时送验,并逐一进行单独验证,甚至需要多种产品组的综合验证通过后才会被采用。因此,尽管在193nm ArF 光刻胶领域公司目前具有一定的先发优势,但若未来公司未能准确把握下游市场需求变化、及时调整研发和产业化重点,或因未能及时生产、调试出符合不同厂商、不同工艺、不同环节所需的产品,则公司仍存在丧失市场先机,进而在高端光刻胶领域相对其他国产供应商领先优势减小的风险。

尽管近年来国内光刻胶市场保持了良好的增长趋势,但以ArF光刻胶为代表的高端光刻胶领域国内市场份额仍然较小,长期为国外巨头所垄断。根据华经产业研究院统计,2021 年全球光刻胶市场份额中,日本厂商东京应化、合成橡胶(JSR)、住友化学及富士胶片的市场占有率合计达到60%,美国陶氏化学市占率17%,韩国东进11%。在ArF光刻胶领域,合成橡胶(JSR)以24%的市场份额位居全球第一,国内 ArF 光刻胶几乎全部依赖进口,日本及美国公司占据了绝对主导地位。

这种高端光刻胶长期为国外企业垄断的状况,使我国芯片制造一直处于“卡脖子”困境,亟待实现国产替代。由于高端光刻胶的保质期很短(通常只有 6 个月左右甚至更短),一旦遇到进口“限供”甚至“断供”,势必面临国内芯片企业短期内全面停产的严重不利局面。因此这也对国产替代产品提出了更高要求,例如在产品的应用兼容度、性能稳定性、杂质纯度等诸多方面,目前既要赶超进口产品,还要满足下游晶圆厂的产线技术要求;原本是对单项产品性能、参数开展独立验证,目前也增加至多种产品组的综合验证通过后方可采用。因此,下游客户原材料供应需求的变化使得其对送验产品的需求也发生了变化,进而直接影响了发行人研发、验证工作的进行。

南大同时指出,由于光刻胶(特别是193nm ArF 及EUV等高制程芯片用光刻胶)系研发和产业化难度极高的精细化学品,在分辨率(关键尺寸大小)、对比度(曝光区到非曝光区过渡的陡度)、敏感度(最小曝光量)、粘滞性(胶体厚度)、粘附性(黏着于衬底的强度)、抗蚀性(保持粘附性的能力)、表面张力、存储和传送方面都具有多元化且极高的要求,同时对树脂型聚合物、光引发剂、溶剂、活性稀释剂及其他助剂等原材料的要求也非常苛刻,光刻胶规格不符、质量不稳定会导致芯片产品良率的大幅下降,因此各晶圆厂对光刻胶大规模替换普遍持谨慎态度。

另一方面,新冠疫情也对公司实际经营造成较大影响,具体体现在验证效率降低、委外检测实施困难以及设备维修难度增大等方面。对于市场、客户需求的变化,公司在前次募资验证时无法充分预计,因此未能考虑在内,致使目前实际实施进度不及预期,对此,公司自身也做出了适当调整。为增加光刻胶项目产品销量、提升产品市场地位,随着研发和产业化重点的调整转移,原有部分在验证产品的验证进度也会受到影响。