来源:爱集微

日期:2022-07-21

集微网消息,市场价格过山车变动之外,MCU产品“越来越便宜”的内卷趋势成为行业暗流。有业内人士发文指出,十年前,1元的8位MCU、1美元的32位MCU已经普及;数月前,1元的32位MCU、2美元的MPU也已大批进入产业。

此价格趋势下,暗含的是终端市场数字化、智能化发展,使得应用端已经不再满足芯片的简单功能,性能更优的32位MCU甚至微处理器(MPU)的进入因此成为大势所趋。

IP巨头Arm是敏锐察觉市场需求变化的厂商之一,其在2020年推出Cortex-M55之后,加快节奏为行业带来了全新的Cortex-M85处理器。在近期的集微公开课上,安谋科技(Arm China)嵌入式专家Eric Yang杨瑞特别透露,该新品特别提升了标量性能,支持终端机器学习和DSP工作负载等,关键就是考虑了现在正爆发的新应用需求。

RISC-V进军MCU市场,新技术、制程“降维打击”

随着生态搭建的进行和在技术融合领域的探索,MCU产品迎来了历史变革期:包括性能、制程与功能上的提升,以及与之伴随的更多产品形态需求涌现。

在MCU第一大市场——汽车电子市场中,伴随整个燃油车市场向新能源汽车、自动驾驶转移,MCU在汽车架构中的参与度越来越高。相较于传统燃油车,在整车热管理系统、照明系统、车身控制等需求之外,新能源汽车的电池管理、电机驱动、充电逆变等都需要用到MCU。电气化、智能化趋势带动下,汽车对8位、32位MCU的需求不断加大,与此同时汽车电子产业变革也产生了对新型车规MCU芯片的需求,包括新制程、新技术与新架构的应用。

其中值得关注的是,在疫情叠加“缺芯”之痛延续的背景下,新技术纷纷涌入车规市场。对标ARM架构,主打RISC-V架构的芯来科技出现在了近日湖北省车规级芯片产业技术创新联合体的启动现场;专注于CPU IP领域,晶心科技也在加速推进RISC-V进军车规市场,业内人士透露,其推出的第一款RISC-V功能安全CPU内核IP即将在今年7月底拿到ASIL-B证书。

“如果我们这三年无法在车规市场站稳脚跟,就要再等10年了。”专注于推广RISC-V架构,业内人士在与笔者沟通时感慨道,因车规市场变革带来的机会转瞬即逝,且供应链重塑后,“高墙”将会被重新竖立,打入供应链的绝佳历史机遇不可错过,紧迫之感亦是如影随形。

如何冲破高墙,多家MCU厂商剑指“技术创新、降维打击”。芯驰科技在今年4月份发布32位车规MCU E3“控之芯”系列产品之时,就指出为应对汽车智能化趋势,E3采用了台积电22纳米车规工艺制程,主频最高可支持800MHz,比起现在车上大规模采用的100MHz MCU和部分200-300MHz的高性能MCU,性能有显著提升。

多技术融合,MCU的“新”终端产品形态

从国内厂商既有公开的产品布局战略来看,跟进市场需求、不断融合新技术的趋势已有所显露。与过去几年的发展节奏不同,近两年MCU产品的迭代有着明显加快的节奏。

中颖电子在其年报中分析指出,过去几年来MCU的升级换代不大,主流芯片制程较多为8寸晶圆的0.11um以上成熟制程。未来整体家电市场有向智能化、高端化发展的趋势,公司响应市场的变化,积极投入55nm/40nm,12英寸晶圆制程产品的研发工作,并藉以打开8英寸晶圆的产能限制。兆易创新则针对不同的应用需求,开发量产了35个系列约400种型号,覆盖工业、安防、家电等包括电机变频、测量仪器、混合信号处理、汽车导航、T-BOX(Telematics Box)、汽车仪表在内多个细分领域,并正在不断扩大其产品种类。

国民技术明确将自己的产品战略定义为“通用+安全”。以“处理+连接”为方向,乐鑫科技在MCU领域的开发方向则主要关注的是市场的边缘计算需求。

乐鑫科技指出,传统的通用型 MCU/MPU/CPU 已经难以满足不同应用场景和性能要求,结合边缘计算领域的技术和商用模式创新才能释放 AI 和算力的潜能。配合相关应用场景,其MCU设计带来的产品整体成本效益,反而有着更好的表现。

由此可见,基于MCU并将机器学习、DSP扩展等融合在一起,配合应用端需求进行部分功能模块的更新设计,将成为趋势。

RISC-V领域厂商将MCU作为发展重点之一,也反映出MCU新产品对新技术的需求增长。不同于Arm的成熟生态与广阔覆盖,新进者RISC-V的灵活可拓展性及高定制化,被认为在嵌入式 IoT、人工智能等领域中拥有更大的潜力。目前,阿里平头哥推出了基于RISC-V的开源MCU平台,兆易创新、瑞萨等均在基于RISC-V内核的MCU产品上有所布局。

MCU市场巨头并购扩张,暗含“生态+技术”之争

2021年年初开始,尽管受产业上游晶圆产能紧缺涨价,以及半导体元器件、覆铜板等原材料价格上涨,封装、测试等产业环节均出现产能紧缺的情况,在市场需求扩大的刺激下,MCU市场依然出现了出货量与销售额双向增长的势头。

从目前MCU的全球市场格局来看,核心供应商仍然集中在意法半导体、瑞萨、恩智浦、英飞凌、德州仪器等国际厂商,国内厂商虽然营收有可见的增长,但市场占有率依然显得微弱。

在MCU市场处于领先地位的瑞萨电子2021年全年营业收入9944.18亿日元,同比增长38.9%,其布局的汽车、工业和IoT均对其营收增长有不同程度的贡献。相比较下,国内头部厂商兆易创新的在相关业务上的营收不及其十分之一。

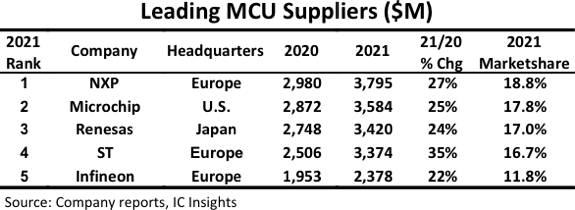

IC Insights在其最新报告中给出数据:全球前5大MCU供应商占2021年销售额的82.1%;在前10名之外,MCU 供应商在2021年的市场份额仅为6.5%。 而目前国内尚无一家MCU厂商产品销售额进入前10。

图源:IC Insights

IC Insights分析指出,从市占率来看,与2016年的72.2%相比,恩智浦、瑞萨等前五大厂商在2021年市占比增长至82.1%,这意味着近五年前五大厂商在不断扩大。

对于头部厂商的“持续扩大”,其分析指出,这些公司产品开发和销售主要基于ARM,过去五年中并购为他们市场占比不断增长的重要促进因素:包括NXP于2015年收购飞思卡尔,开始立足于汽车 MCU 业务; 2019 年收购Marvell的无线连接业务,补充公司在Wi-Fi和蓝牙等无线领域的技术实力。英飞凌于2019年并购赛普拉斯,进一步完善汽车及消费MCU业务。瑞萨2019年完成对IDT的收购,增强了模拟芯片、传感器与MCU的组合,同时2021年瑞萨完成对Dialog的并购,增强无线连接的实力。

从国际头部厂商的并购动作来看,其“生态+技术”之争趋势明显。这一点,似乎正呼应了MCU产品市场的变革趋势。

对于未来的MCU产品形态走势,有业内人士分析指出,“除了汽车领域的应用,AIoT也是目前MCU发展的重要方向。高整合度MCU能提供人工智能及无线传输等优异能力,不过想要人工智能在各个领域落地,产品规格跟市场需求的定义更为关键,因此未来AIoT MCU产品的划分将会更为细腻。”